A股的順豐,韻達,申通,圓通,美股港股上市的中通,哪一個將成為最終的王者?

中國的快遞市場幾年前就已經從春秋時代進入戰國時代。

很快,戰國時代也要結束了,一統天下之前最殘酷的終極大PK正在拉開序幕。

A股的順豐,韻達,申通,圓通,美股港股上市的中通,哪一個將成為最終的王者?

順豐是今年的牛股之一。除非你對順豐的未來有足夠的信心,否則你肯定是不敢現在高價買入的。也許你更想做的是抄底其他還在底部的快遞公司。例如韻達股份,跌個不停,可以抄底了嗎?

在進一步討論中國快遞市場的終局之前,我們先從美國市場借鑒一些經驗。

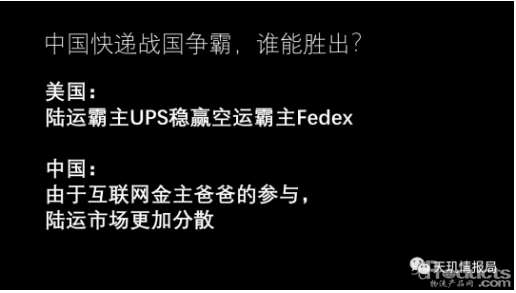

美國UPS以陸路快遞為主,毛利率,凈利率和市值都遠超航空快遞第一的聯邦快遞Fedex,為什么?

因為雖然航空快遞面向高端客戶,但是航空本身的高成本劣勢,造成利潤率不高。

而UPS雖然以屌絲的陸路快遞為主,但是陸路運輸成本更低,反而利潤率更高。

以FedEx為例,地面分部17%的營業利潤率強于快遞分部5%的營業利潤率。

隨著傳統商務件增速放緩和電商件崛起,FedEx也在積極加碼陸運業務。

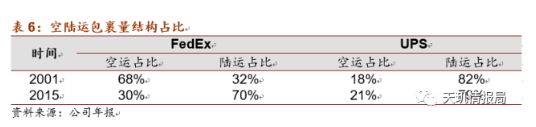

2001-2015年,FedEx的航空件數量幾乎沒變,總包裹量增長驅動力主要來源于陸運件量的高速增長。Fedex陸運包裹量占比從32%大幅提升到70%。

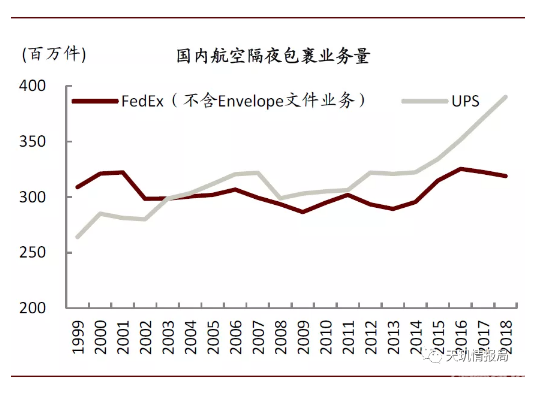

2003年UPS國內航空隔包裹業務量趕超FedEx。

其實目前Fedex和UPS的業務結構已經趨同,而UPS的航空快遞業務量甚至已經超過Fedex,而陸運業務量仍然遠超Fedex。

聯邦快遞目前市值700億美元。UPS目前市值1500億美元,是Fedex市值的一倍多。

如果依照美國的現狀倒推中國的快遞市場,那么低成本的中通快遞反而最終可以反超高成本的順豐快遞。

那么中國快遞市場的終局真的會是這樣嗎?

這就不一定了。

因為中國快遞市場有一個最大的變數。

互聯網金主爸爸太多,京東,拼多多,都自己搞快遞,而阿里巴巴,則通過資本控制的方式,讓通達系幾家內斗不休,市場份額難以迅速集中。

如同美國的聯邦快遞從航空往陸地進軍一樣,順豐正在電商包裹等領域猛烈進攻。

而中通則如同美國的UPS從陸地進軍航空一樣,一方面要鞏固電商包裹領域這個大本營,另外一方面要往航空快遞等領域進攻。

美國Fedex和UPS分別跨界殺入對方市場,目前快遞業務趨同。

那么理論上,現在順豐和中通分別跨界殺入對方市場,以后業務結構趨同也是合理的。

所以,順豐和中通,誰能成為中國快遞市場的老大,還不好下判斷。

那我們具體來分析一下。

1.快遞

中通成立于2002年,是通達系中最年輕的成員。

那為什么中通能夠最后入場,現在卻成為通達系的老大呢?

因為中通最早明白了陸運快遞的本質,中轉直營化是關鍵。

2005年中通率先運營省際班車,開“中轉直營化”先河。

中通的攬件、派送由加盟商承擔,在分揀、干線運輸環節搞直營,完美融合加盟、直營兩模式的優點。

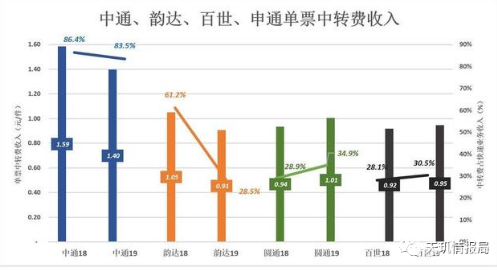

從營業結構看,中通幾乎就是“專門收中轉費公司”。

2019年中通業務量達121億單,中轉費收入74.7億,占到快遞業務收入的83.5%。

每單中轉費收入1.4元,遠高于通達系其它成員。

2020年上半年,單件中轉成本分別為:

中通0.79元,

韻達0.89元(估計值),

圓通0.9元,

申通和百世1.03元(估計值)。

從單件中轉成本來看,中通依然是領先對手的。

截至2020年上半年快遞市場占有率總體排名:中通(20.57%)>韻達(16.61%)>圓通(14.57%)>順豐(10.79%)>百世快遞(10.58%)>申通(10.38%)。

這CR6的市場份額已經達到83%。

隨著行業市場集中度到達這種程度,今年的快遞戰國爭霸賽開始變得越來越慘烈。

一方面,大家都在積極的降價搶占市場。

2020上半年,包括順豐在內,通達系平均單票收入同比下滑均超過20%。

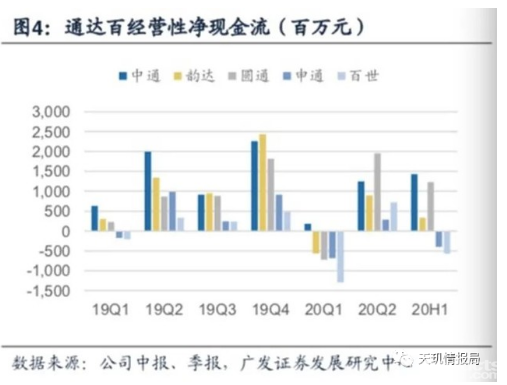

2020上半年,中通、韻達、圓通、申通扣非凈利分別同比變化-10.67%、-52.87%、+8.15%、-95.94%;經營性凈現金流分別同比變化-45.55%、-79.95%、+12.13%、-149.16%。

廣發證券認為,在不考慮外部融資的情況下,經營性凈現金流決定了快遞公司繼續擴張的潛力和參與價格戰的韌性。截至2020年6月30日,中通的類現金余額是圓通、申通、百世總和的85%。

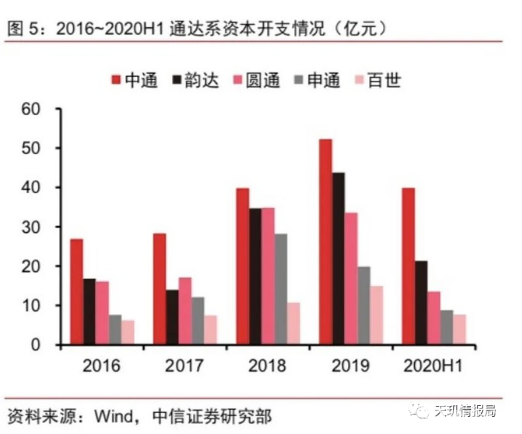

另外一方面,還是要繼續融資,加大資本開支。

目前為止,中通已經是行業里擁有自主產權廠房最多的公司,是擁有自有車輛和自動分揀設備最多的公司。

而今年的半年度財報來看,中通的資本開支力度明顯又比通達系的對手更加顯著。

“今年是歷年來投入最多的一年,有可能是前兩年的總和。”賴梅松說。

通達系今年都開始了瘋狂的融資。

中通港股二次上市,募資98億港元。

申通、圓通在今年9月分別獲阿里33億元、66億元增持。

9月24日晚,圓通速遞最新公告稱,公司非公開發行股票申請獲證監會受理。圓通速遞本次定增擬募集資金總額不超過45億元。

這些巨額的融資,都意味著未來一兩年,中國快遞行業的價格戰會瘋狂持續。

現在市場上對陸運快遞市場主要有幾個擔心:

1.擔心順豐,京東眾郵快遞和拼多多極兔快遞搶占通達系的市場。

順豐大力發展低價電商快遞搶占通達系的市場,京東眾郵快遞和拼多多極兔快遞也各自在京東和拼多多平臺內部試圖替代通達系的訂單。

2.擔心阿里的平衡策略導致通達系內部無法有效整合。

阿里巴巴入股最多的是通達系里比較弱的選手,圓通,申通,百世,其意圖就是不希望這些弱者被干倒,從而削弱強者中通和韻達的市場整合能力。

3.擔心通達系的運力擴展,現有產能已經遠遠過剩。

有人做了估算,“中通目前保守算全年處理200億個左右的包裹是沒有任何問題,這也就意味著目前通達系里五家(中通、圓通、申通、韻達、百世)實際只需要3-4家就足夠滿足全部快遞需求,也就是說這個行業價格要企穩,至少通達的五家要徹底出局1-2家才可以。”

其實這三個擔心都可以證偽。

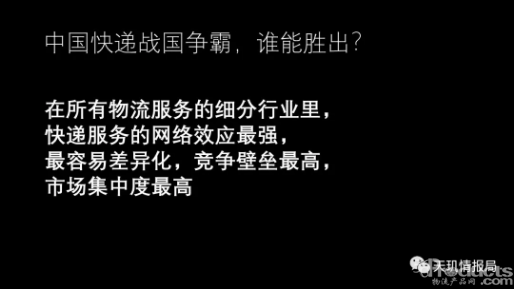

物流業各個細分市場,其中為什么只有快遞是最具備商業價值的,而其他行業例如集裝箱海運,航空客運,大票零擔和整車公路運輸,都比較苦逼?

因為快遞服務才是網絡效應最強的。

也就是說,規模最大,成本最低,理論上也應該服務質量最好。

快遞網絡作為一個網絡系統,僅僅在少數區域做好了,最多影響局部區域的市場,對全網的時效和服務質量影響不大。

但是這個“成本最低,質量最好”的網絡效應需要市場份額達到一個臨界點。

前幾年,通達系每個公司的份額都是十幾個點,遠遠達不到臨界點,臨界點通常要在30%左右。

三寡頭,雙寡頭,都是穩定的競爭模型。當然最穩定肯定是單寡頭,但是單寡頭可不是那么容易實現的。

如果中通的市場份額第一個達到30%以上的臨界點,理論上后來者要追趕難度是非常之大的,因為你局部趕超無效,需要全網趕超。

那么從十幾個點的份額到三十個點以上的份額,容易嗎?

不容易,難度也許比從零起網到十個點份額還難。為什么?

這要從數學原理上來論證。

賴梅松:

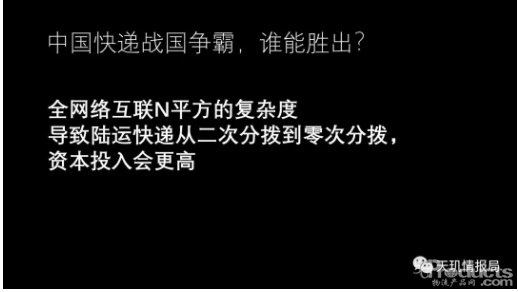

“最早一個快遞包裹得經過四次分撥才能到消費者手上,現在整個行業基本沒有了。三次分撥的有一點,兩次分撥的占大多數。未來如果能消除三次分撥,減少兩次分撥,增加一次分撥,發展零次分撥,那效率就會進一步提升。“

“比如從桐廬發一車快遞到上海,現在要經過杭州轉運中心的分揀,如果做到桐廬跟上海直鏈,不通過杭州,它的交易速度更快,成本也更低。算一下,上海到杭州運費1200塊錢,杭州到桐廬運費1000塊錢,上海直達桐廬有可能只要1300塊錢。

但這取決于你的規模、業務量。沒有足夠的業務量,比如一車直鏈到上海只有30方貨,那是劃不來的。規模、業務、效率,這些是一個整體。“

賴梅松在今年9月份中通客戶服務日活動現場透露:目前中通快遞有90個分撥中心,按照規劃未來除100個總部直管的分撥中心以外,還要建設200-300個小分撥中心。未來除了這張快遞網以外,中通還將建設一張從始發站點到目的地中心鏈接的網,以及始發站點跟目的地站點鏈接的網。

根據數學原理,n個節點全互聯,那么連接數量為n(n-1)/2,也就是n的平方數量級。

所以,從四次分撥,三次分撥到兩次分撥,難度雖然增加,但是資源壁壘并不特別高。

也就是說一個公司從零起網做到兩次分撥,難度還不是特別大。而從兩次分撥,到一次分撥,最后零次分撥(全互聯網絡),難度反而迅速增加了。

9月底中通港股二次上市時,中通快遞CFO表示,香港IPO募集的資金將主要用于基礎設施建設,中通可以在不降低價格的情況下擴大市場份額。未來3-5年內,每單位成本可能下降25%-30%。

為什么中通有底氣,可以在不降低價格的情況下擴大市場份額?

我覺得最大的原因就是一旦中通的快遞網絡在業內第一個實現較大范圍的一次分撥和零次分撥,那么在這些區域它的服務質量可以明顯的被消費者感知,這樣不用打價格戰,消費者也愿意選擇中通的服務。

你可能有一個疑問,難道只有中通才能升級到一次分撥和零次分撥嗎?

我用通信網絡來比喻。二次分撥就像4G網絡,全國都可以建設4G網絡。一次分撥和零次分撥就像5G網絡,速度高,但是成本也大大增加,只能在重點區域建設,否則注定虧本。

中通目前的市場份額第一,它最有條件建設一次分撥和零次分撥網絡。其他快遞公司連二次分撥都還沒有建設完全呢。

中通一旦完成較大范圍的一次分撥和零次分撥網絡建設,那么它的網絡效應會大大加強,服務質量好,服務成本低,可以獲得差異化的競爭優勢,市場份額進一步提升。

一旦中通的市場份額進一步提升,那么理論上它更有能力繼續升級一次分撥和零次分撥網絡,進入良性的滾雪球。

當然你可能說,現在中國移動運營商不都上5G了嗎,哪有什么差異化?

我拿通信網絡來比較物流網絡,雖然同是網絡,但是具體的網絡結構還是有很大差異。

如果詳細去比較兩者,那還比較復雜,不好研究。

我們可以用簡單的邏輯推理,就是從結果倒推。

通信網絡的同質化,從2G,3G,4G,5G時代一貫如此。

全球各國除了國企壟斷,通信市場不開放的國家,其他國家的通信服務都是同質化的,沒有誰可以獲得差異化的競爭優勢。

物流網絡雖然很同質化,但都跑出了一些差異化的龍頭。

例如集裝箱海運,跑出了海豐國際這個區域的差異化龍頭。

海豐國際專注亞洲市場,實現了更密集的海運網絡。在亞洲海運這個局部細分化市場第一個建成高密度的海運網絡之后,網絡效應明顯,其他后來者就很難競爭了(無法實現同樣的密度)。而中,歐,美三大洲之間的長途海運,卻很難形成高密度的海運網絡,無法實現網絡效應,大家都是同質化競爭。

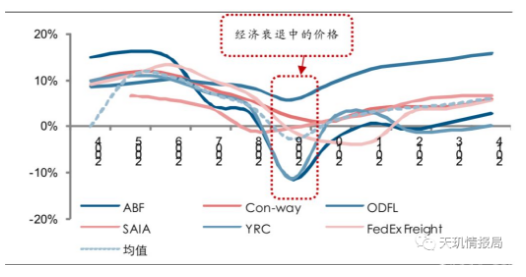

例如零擔運輸,因為產品同質化,美國的市場份額集中度不高,上市主要零擔公司的平均毛利率水平在5%左右。

2009 年全美零擔行業的營業收入驟降 24.4%。ODFL 卻并未加入價格戰,盡管丟失了12%的貨運量,然而成為當年唯一盈利的上市零擔公司。

而從此之后,ODFL的毛利高高在上,顯著高于其他同行。

為什么?

因為美國零擔行業的競爭焦點已從初級的價格競爭轉向基于客戶需求的服務質量競爭。

后來者在價格戰的紅海中廝殺,已經沒有實力升級提供高質量服務了。

ODFL的網絡效應更加明顯,強者恒強的局面形成了。

目前看來,通達系就如同2009年之前的美國零擔運輸市場,大家都在價格戰中廝殺。

那么如果中通快遞第一個建成一次分撥和零次分撥網絡,顯著提升了快遞服務質量之后,它的毛利會否像美國ODFL一樣,拉開和同行的差距呢?

我認為絕對會拉開,因為快遞網絡比起零擔網絡更加復雜,理論上來說網絡效應會更加明顯。

正面的證明比較困難,反證比較容易。美國的快遞市場只有兩個寡頭,而零擔市場份額集中度顯著低于快遞市場。中國的快遞市場和零擔市場對比一下,結論也是一樣的。

所以,未來幾年,中通的網絡效應會明顯加強。中通的目標是在 2022 年市場份額達到 25%。我覺得這個目標應該是很可行的。

今年中通的市場份額超過20%,越來越接近網絡效應的臨界點。

事實上,今年中通的市場份額增速在通達系位居第一。

2020年上半年,中通市場份額增加1.22%,韻達增加1%,圓通增加0.87%,百世負增長1.09%,申通負增長0.47%,順豐增加3.53%。

如果不考慮順豐,那么通達系里中通的市場份額最大,份額增速也最快。

那么很有可能,未來隨著網絡效應的加強,中通的份額增速會越來越拉開與通達系的其他對手的差距。

這種情況下,即使通達系全部公司產能過剩也無所謂,因為中通的成本最低,它的產能不會過剩。

何況,快遞業其實需要一定的冗余產能,因為雙十一等旺季業務量暴漲,如果沒有冗余的產能,爆倉問題太嚴重。

還有一點,也許目前我們認為的全行業產能過剩再過幾年就不過剩了。

今年9月份,賴梅松演講認為,中國快遞行業的紅利還長期存在。

賴梅松:

“我們每年的增量超過全球或者接近全球任何一個國家,中國快遞線上的占比還沒有達到峰值,即線上銷售還會持續增長,很快就會進入到千億時代,或者單個公司進入到億件時代。五年以后,有可能中國快遞業會進入日均5億件時代,所以前景非常大。”

阿里巴巴即使扶持圓通,申通,百世這些弱者,其實長遠來看意義也不大,它最多是延緩了產能的出清,但不能絕對阻止產能的出清。

至于京東眾郵快遞和拼多多極兔快遞帶來的威脅還比較遙遠,理論上不會對通達系的幾個領先者產生太大的威脅。

至于順豐,目前份額才10%,僅僅略領先于申通和百世,這三家都是10%的份額,沒有拉開差距。

因此順豐搶奪市場并沒有持續的優勢。

今年下半年開始,順豐盡管7、8月份依然保持著較高的業務量增速,但其今年1至8月份累計的市場份額為10.29%,較上半年的數據減少了2.41個百分點。

2.零擔

2014年,美國零擔運輸占貨運市場總收入的4.2%,而快遞包裹運輸占據市場的5.9%。

可以看到美國的貨運市場,零擔運輸的市場空間和包裹快遞的市場空間比較接近。

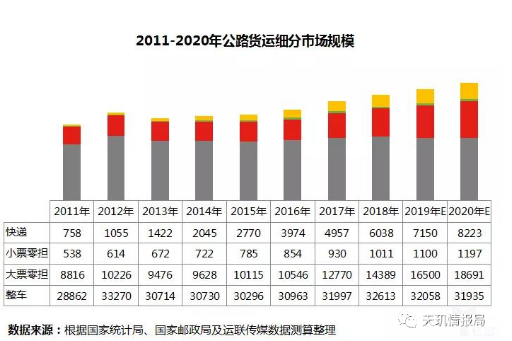

那么中國呢,零擔運輸的市場空間還超過了包裹快遞的市場空間。

大票零擔市場格局極度分散,CR40小于2%且近五年未有明顯格局變化;

快運(小票零擔)市場則呈高增長趨勢,從2018年開始,CR8>40%;

整個公路零擔市場與歐美市場CR8 70%的格局相比,仍有巨大提升空間。

那么零擔市場相比快遞市場有什么區別呢?

可以這么說,快遞市場是吃肉,零擔市場是喝湯。美國零擔運輸行業的平均毛利率僅為快遞行業的一半!因為零擔運輸行業的進入門檻更低,產品更加同質化,市場份額集中度明顯低于快遞行業。

美國快遞市場Fedex,UPS雙寡頭壟斷。美國零擔運輸行業CR4,CR10分別為41%和72%,且前10大零擔公司實力相近。

那么零擔行業就沒有任何價值了嗎?美國零擔運輸行業龍頭ODFL的市值200多億美金。

在金融危機過后2009-2014年這6年中,ODFL的平均毛利率11.85%,而行業均值是2.72%。

這就是行業龍頭的威力。

ODFL的市場份額有多高呢?才10%。

相比美國,中國的零擔運輸市場更加有戰略價值。美國的快遞和零擔的玩家基本是兩批人。

但是中國不一樣,中國的快遞公司也可以成為零擔運輸巨頭。

另外,快運還會對快遞這個核心業務帶來獨特的協同優勢,所以成為快運和快遞雙項冠軍的企業會更加拉開與落后者的差距。

賴梅松:

“只有業態更豐富的時候,在整個物流板塊資源才會充分利用。以快遞和快運為例,如果兩家網絡沒有血緣關系,資源效率就不會高。比如今天廣東深圳的一部快運車發到河南洛陽,如果是單家網絡,回程可能就是開空車回來;如果是兩家結合的網絡,通過大數據計算,回程可以順路取快遞,讓它的資源效率最大化或者更大化。”

2018年公路零擔物流行業收入前三強分別為德邦物流、順豐快運及安能物流,他們均以快運(小票零擔)為主要業務。

9月9日,中通快運對外宣稱單日發件量突破100萬件,同比增長63%。隨后不久,安能單日貨量站上46000噸的高點。

中通快運單日票量突破100萬票,產能達到38000噸/天,安能日均貨量峰值站上46000噸高點,順豐在今年的半年報中披露其上半年雙網合計(順豐快運+順心捷達)零擔貨量日峰值超40000噸;去年壹米滴答率先成為業內突破1000萬噸/年的規模。

不出意外,未來中國的快運市場(小票零擔),也是順豐和中通兩個快遞企業為龍頭。

最后我們來總結一下今天的文章。

目前市場普遍看空通達系,看好順豐快遞。

本文對標美國的快遞市場,并特別強調陸運快遞的網絡效應,提出一個觀點,中通反而可能已經站在最好的歷史機遇面前。

根據快遞網絡的網絡效應,中通可能是中國第一個接近臨界點的快遞公司,那么它在陸路快遞市場的優勢將是無與倫比的,很有可能以后只有中通的份額在增加,其他公司都緩慢增長,停滯不前,甚至倒退。

也就是說,以后雖然中國快遞市場依然在增長,但是已經沒有行業性紅利,只有結構性紅利,因為結構性紅利需要一次分撥和零次分撥來實現,這個紅利是屬于行業龍頭的。

根據美國市場的經驗,陸路快遞是最賺錢的市場。

而一旦中通快遞真的突破30%的快遞份額,那么理論上它在陸運市場的地位就徹底穩固,可以有更多精力進軍航空時效快遞,搶奪順豐市場。

中通和順豐,未來誰是中國快遞市場的老大,還不好說。

只要在陸運快遞這個最有價值的市場成為絕對領導者,中通以后市值反超順豐是有可能的。

而韻達這些落后的選手,和順豐,中通的差距卻越來越大了。不僅僅是陸運快遞這個大本營,韻達它們被中通拉開差距。其他市場,落后者更加沒有資源去進攻了。

譬如,快運(小票零擔)市場是順豐和中通,與安能物流,德邦物流之間的爭霸賽,韻達它們沒有太大的機會了。

新時代鞋服物流與供應鏈面臨的變革和挑戰03月07日 20:38

點贊:這個雙11,物流大佬一起做了這件事11月22日 21:43

物流管理機構及政策分布概覽12月04日 14:10

盤點:2017中國零售業十大事件12月12日 13:57

2017年中國零售電商十大熱點事件點評12月28日 09:58